Облигация – это один из наиболее распространенных видов ценных бумаг. Она является долговой ценной бумагой с фиксированным доходом. Суть облигации как инвестиционного инструмента заключается в том, что компания, нуждающаяся в финансировании своих собственных проектов, выпускает ценную бумагу и тем самым берет деньги в долг у тех, кто в настоящий момент обладает свободным капиталом.

Компания, выпустившая облигацию, называется эмитентом облигации. Эмитентом может быть не только частная компания или корпорация, но и городские власти или целые государства. В таком случае облигации называются корпоративными, муниципальными или суверенными.

Деньги одалживаются на заранее оговоренных условиях. За пользование деньгами компания должна будет вернуть бОльшую сумму, чем одолжила. На сколько бОльшую? Это зависит от ряда факторов: – номинальной стоимости облигации – срока размещения облигации – ставки купона – валюты заимствований и т.д.

Вне зависимости от того, сколько процентов компания заработает на деньгах инвестора, она выплатит только то, что обещала – не больше.

Основные характеристики купонной облигации

- Номинальная стоимость облигации – это сумма, которая берется взаймы и подлежит возврату в дату погашения.

- Дата выпуска облигации.

- Дата погашения облигации – это заранее известная дата в будущем, в которую эмитент выплатит номинальную стоимость держателю облигации и последний купон.

- Ставка купона (процентная ставка по купону) облигации – это ежегодные процентные к номинальной стоимости выплаты по облигации.

- Периодичность выплаты купона – раз в год, раз в полгода и т.д.

- Валюта облигации.

Пример купонной облигации

VDOLG 8% 25/30 Номинальная стоимость – 1000 USD Срок обращения – 5 лет с датой погашения 16 мая 2030 г. Ставка купона 8%, выплата 1 раз в год 16 мая.

Это означает, что компания-эмитент VDOLG выпускает облигацию и продает ее по номиналу за 1 тысячу долларов США с условием выплаты ее владельцу купона раз в год из расчета 8% годовых (каждое 16 мая по 80 USD) и погашением ее по номиналу 16 мая 2030 г. Для инвестора, который купит бумагу в момент ее выпуска и додержит до погашения, такая облигация равносильна банковскому депозиту с выплатой процентов по ставке 8% годовых раз в год и окончанием вклада 16 мая 2030 г.

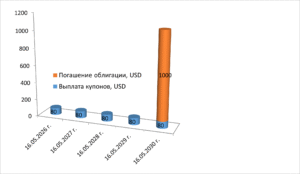

Рассмотрим движение денежных потоков в том случае, если инвестор А купит 16.05.2025 г. облигацию за 1000 USD и додержит ее до погашения.

Каждое 16 мая в 2026, 2027, 2028, 2029 и 2030 годах инвестор А получит по 80 USD в качестве ежегодного купона, плюс 16 мая 2030 года после ее погашения вместе с последним купоном инвестор А получит номинал облигации 1000 USD. Прибыль инвестора А за пять лет составит 400 USD или 40% на вложенный капитал.

Научитесь инвестировать в облигации грамотно и эффективно. Смотрите вебинар «Облигации: как выбирать и где искать».

Владимир Савенок, инвестор с 30-летним опытом, автор 13-ти книг по личным финансам и международный финансовый эксперт, подробно разобрал главные вопросы:

✔️Как анализировать облигации и эмитентов.

✔️Какие параметры важно учитывать.

✔️Как выбрать надежные бумаги и составить портфель.

Бонус: полезная табличка для скачивания «Расчёт доходности к погашению».

Оформить заказ, а также выбрать другие уроки Обучающего курса Владимира Савенка можно здесь.

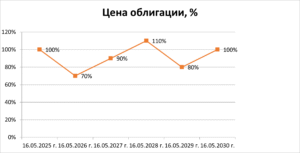

На вторичном рынке цена облигаций измеряется в процентах от номинала. До тех пор, пока инвестор А владеет бумагой, он получает по ней регулярный фиксированный доход в виде купона. Так, если цена облигации будет оставаться неизменной на протяжении всего срока, т.е. 100%, то в любой момент инвестор сможет ее продать за 1000 USD. Соответственно, доходность за время владения этой бумагой будет равна ставке купона, т.е. 8% годовых.

Если инвестор покупает бумагу на вторичном рынке, то ее цена может отличаться от номинала по целому ряду причин: уровень процентных ставок в момент покупки, положение дел в отрасли и отдельной компании и т.д. Причем цена может быть как больше, так и меньше номинала. Цена на облигацию компании VDOLG на рынке может снизиться, например, до 70% в 2026 году, а затем вырасти до 110% в 2028 г.

Рассмотрим, как это отразится на доходности.

Если инвестор А решит продать свою облигацию в мае 2026 года, то он получит за нее только 700 USD плюс 80 USD в виде купона за один год владения бумагой. Итого убыток за год составит 220 USD или 22% от вложенных средств.

Если в это время инвестор Б купит эту облигацию по рыночной цене за 70% от номинала, то он получит в будущем четыре купонных выплаты по 80 USD плюс номинал облигации 1000 USD в дату ее погашения. Итого прибыль за четыре года составит 620 USD или 88,6% на вложенный капитал. Из них 320 USD – это четыре купонные выплаты по 80 USD, плюс разница между ценой покупки и продажи 300 USD.

Если инвестор В купит эту облигацию в мае 2028 г. за 110% от номинала, т.е. за 1100 USD и додержит ее до погашения, то его итоговая прибыль за два года составит 60 USD или 5,45% на вложенный капитал. Две купонные выплаты по 80 USD в 2029 и 2030 годах минус убыток 100 USD в качестве разницы между ценой покупки и ценой продажи.

Другими словами, доход от владения облигацией будет состоять из двух слагаемых: суммы полученных купонов и разницы между ценой продажи и ценой покупки облигации. Как видим, на одной и той же бумаге можно как потерять, так и заработать. Важно понимать, что размер купона является фиксированной величиной, так как он равен определенному проценту от номинала облигации и известен заранее.

Доходность к погашению

Инвестору важно знать, какую доходность он будет получать на вложенный капитал, чтобы иметь возможность сравнить ее с другими инвестиционными инструментами. Так, если цена покупки облигации будет равна номинальной стоимости, то доходность к погашению будет равна ставке купона. Если облигация будет куплена по цене ниже номинала, то доходность к погашению будет выше, чем ставка купона, за счет дополнительной прибыли от продажи облигации по более высокой цене и наоборот.

В любой момент времени можно рассчитать доходность к погашению облигации (Yield To Maturity, YTM) на вторичном рынке, так как вся необходимая для этого информация заранее известна. На практике это означает, что любой инвестор, который располагает свободным капиталом и желает получать гарантированный доход, может приобрести облигацию, и заранее знать на какую гарантированную доходность он может рассчитывать, но только в том случае, если додержит эту облигацию у себя до погашения.

Наиболее платежеспособные заемщики могут привлекать средства под самую низкую ставку. Тем, чья платежеспособность хуже, инвесторы готовы одалживать под более высокий процент, так как желают получать дополнительную премию за принимаемый на себя риск в виде возможного дефолта эмитента.

По состоянию на май 2025 года доходность по 10–летним облигациям США составляет 4,47% годовых в USD. Доходность 10-летних облигаций Германии 2,675% годовых в EURO. Доходность облигаций Казахстана с погашением в 2035 году составляет около 14,3% в тенге. Доходность облигаций ЗАО «Банк Развития Казахстана» с погашением в 2031 г. 6,3% в USD.

Облигации Венесуэллы с погашением в 2034 г. имеют доходность к погашению 47% в USD, но и риски дефолта очень высоки.

Кроме надежности эмитента доходность по облигациям зависит от срока погашения и уровня процентных ставок. Так, доходность по бумагам одного и того же эмитента с длинным сроком погашения как правило будет более высокой по сравнению с короткими бумагами. Доходность по облигациям менее надежных заемщиков будут выше, так как нет смысла покупать более рискованную бумагу на тех же условиях, на которых можно инвестировать с минимальным риском.

Риски при инвестировании в облигации

Несмотря на то, что облигация – это бумага с гарантированной доходностью, на ней можно не только заработать, но и потерять. Потерять на облигациях можно в двух случаях:

– дефолт эмитента;

– продажа инвестором облигации по цене ниже цены ее покупки с учетом полученных купонов.

Заработать на облигациях можно заранее известную доходность в том случае, если инвестор додержит ее до погашения или заранее непредсказуемую доходность, в случае продажи ее до погашения по цене больше, чем цена покупки. Некоторые выпуски облигаций производятся на условиях возможного досрочного погашения (отзыва), что дает эмитенту право на выкуп облигаций у держателей до даты погашения по заранее оговоренной цене.

В зависимости от присвоенного им кредитного рейтинга, облигации подразделяют на бумаги инвестиционные и спекулятивные, так называемые мусорные облигации.

Как выбирать облигации

Перед принятием решения о включении конкретной облигации в свой инвестиционный портфель, особое внимание следует уделить надежности эмитента, так как именно от его платежеспособности в будущем зависит гарантия возврата инвестированных средств. Общее представление о надежности эмитента может дать его кредитный рейтинг, а также кредитный рейтинг, присвоенный конкретной бумаге. Для более детального изучения необходимо проверить финансовые отчеты эмитента и проспект эмиссии конкретной облигации, сопоставить имеющиеся у эмитента активы с пассивами, изучить положение дел в отрасли в целом и отдельной компании в частности.

Следует сравнить доходность конкретной облигации с доходностью альтернативных, а также безрисковых активов и оценить вероятность наступления неблагоприятных событий.

При покупке облигаций на вторичном рынке между датами выплаты купона следует учитывать накопленный купонный доход (НКД) и принять во внимание условия ее досрочного погашения. Важно понимать, какую функцию несет конкретная бумага в вашем портфеле. Это может быть снижение рыночного риска портфеля в целом, получение регулярного пассивного дохода в виде купонных выплат, диверсификация по классам активов и т.д.

Облигации могут быть привлекательными для тех инвесторов, которых интересуют гарантии сохранности капитала и заранее прогнозируемый доход.

При этом я рекомендую придерживаться следующих правил:

— иметь возможность держать облигации до погашения

— срок и валюта облигации должны соответствовать вашим финансовым целям

— помните, гарантии государства не распространяются на облигации корпоративных эмитентов

— изучите отчеты рейтинговых агентств

— умейте анализировать финансовую отчетность эмитента

Облигации должны составлять основу пенсионного портфеля, т.к. они могут давать гарантию сохранности капитала и заранее прогнозируемый денежный поток в виде купонных выплат, но не стоит превышать в портфеле долю в 4%-7% на облигации одного эмитента.